Dezentrale "Bad Banks" sinnvoll

„Bad Banks“ sind eine sinnvolle zusätzliche Komponente, um gefährliche Blockaden auf dem Kreditmarkt abzubauen. Dazu sollte die Form dezentraler „Bad Banks“ gewählt werden, die einzelnen Banken oder Bankengruppen gehören.

Muss der deutsche Staat einer Bank bei der Schaffung solch einer institutseigenen „Bad Bank“ mit Kapital aushelfen, sollte er entsprechend zur geleisteten Unterstützung Eigentumstitel an der „Good Bank“ erhalten. Mit dieser Konstruktion lassen sich besser als mit anderen Modellen, beispielsweise einer zentralen staatseigenen „Bad Bank“, zwei Ziele erreichen: Erstens werden die Banken effektiv von Bilanzrisiken entlastet.

Zweitens sinkt das Risiko, dass sich die Banken und ihre Eigentümer einseitig auf Kosten des Staates und der Steuerzahler sanieren. Das ist das Ergebnis einer aktuellen Analyse von Finanzmarktexpertinnen des Instituts für Makroökonomie und Konjunkturforschung (IMK) und der Abteilung Mitbestimmungsförderung in der Hans-Böckler-Stiftung.

Dr. Heike Joebges und Alexandra Krieger erwarten angesichts der Rezession dringend notwendige „positive Effekte auf die Kreditvergabe“, wenn sich Banken wirksam von problematischen Papieren entlasten können. Die Expertinnen warnen allerdings vor überzogenen Erwartungen: Auch die Einrichtung dezentraler „Bad Banks“ werde „nicht alle Probleme der Banken beseitigen, gerade nicht angesichts der fortschreitenden Rezession“, schreiben die Forscherinnen in ihrer Untersuchung, die am heutigen Donnerstag als IMK Policy Brief erscheint.

Zudem sehen Krieger und Joebges auch in einem System mit sorgfälitg konstruierten dezentralen „Bad Banks“ eine „Gefahr, dass die Maßnahmen vor allem die Eigentümer der Bank entschädigen und damit dazu beitragen, dass Gewinne privatisiert und Verluste sozialisiert werden“. Ein wesentlicher Grund dafür ist die Schwierigkeit, einen angemessenen Preis zu bestimmen, zu dem die „Bad Bank“ die Problempapiere aufkauft: „Eine korrekte Bewertung der Risiken ist nicht möglich“. Auf jeden Fall solle der Staat eingrenzen, welche Problempapiere für einen Erwerb in Frage kommen. Da in Folge der Rezession noch mehr Finanzaktiva abgeschrieben werden müssen, empfehlen die Expertinnen, sich zunächst auf Verbriefungen zu konzentrieren.

Joebges und Krieger untersuchen in ihrer Studie vier Modelle, die derzeit im Zusammenhang mit einer Stabilisierung des Kreditmarktes diskutiert werden:

– Die Einrichtung einer zentralen „Bad Bank“.

– Dezentrale „Bad Banks“.

– Den Aufkauf problematischer Papiere gegen langfristige Ausgleichsforderungen an den Staat, den unter anderem Bundesbankpräsident Axel Weber vorgeschlagen hat.

– Eine staatliche Versicherung der Problemaktiva, wie sie die britische Regierung plant.

Einrichtung einer zentralen „Bad Bank“

Eine zentrale Einrichtung im Eigentum des Staates wäre nach Analyse der Expertinnen nur in einem komplett verstaatlichten Bankensystem vertretbar. Anderenfalls sei das Dilemma kaum auflösbar, einen akzeptablen Preis für die Risikopapiere zu bestimmen: Zahle die „Bad Bank“ einen hohen Preis, wachse die Gefahr, dass sich gerade Banken, die in der Vergangenheit die höchsten Risiken eingegangen sind oder die ihre Problempapiere nur unzureichend im Wert berichtig haben, auf Kosten der anderen Banken und des Staates sanieren. Unter einem hohen Preis verstehen die Expertinnen dabei ein Niveau, das sich am aktuellen Bilanzbuchwert der Papiere orientieren würde. Das Problem würde noch dadurch verschäft, dass für ausländische Banken mit Niederlassungen in Deutschland ein Anreiz entstünde, ihre Problemaktiva nach Deutschland zu verschieben.

Bestehe die „Bad Bank“ hingegen auf einem niedrigen Preis, fielen die Abschreibungen bei den Banken um so höher aus. Eine mögliche Folge: Die Banken brauchen noch mehr staatliche Kapitalspritzen.

Eine vollständige Verstaatlichung des Banksystems, wie sie Ökonomen in den USA und Großbritannien diskutieren, würde die Einrichtung einer zentralen „Bad Bank“ praktikabler machen. Die Expertinnen Joebges und Krieger empfehlen eine Verstaatlichung von Banken aber „nur einzeln und als letztes Mittel“. Der Staat solle die Geldinstitute „im eigenen finanziellen Interesse“ nicht aus der Verantwortung für eigene Sanierungsanstrengungen entlassen. Grundsätzlich müsse der Staat aber als Gegenleistung für jede Rettungsmaßnahme entsprechende Eigentumstitel an der betreffenden Bank erhalten. Sollte es auf diesem Wege zu einer Vollverstaatlichung einzelner Banken kommen, sei das „einem Verzicht auf angemessene Eigentumstitel vorzuziehen.“

Dezentrale „Bad Banks“

Die Konstruktion orientiert sich am Modell, mit dem die schwedische Regierung in den 90er Jahren relativ gute Erfahrungen gemacht hat. Die Banken verkaufen ihre Risikopapiere nicht an eine zentrale staatliche „Bad Bank“, sondern an eine Zweckgesellschaft, die dem Institut oder einem Institutsverbund gehört. Die Banken haben so die Möglichkeit, ihre Problempapiere auch ohne staatliches Eingreifen aus den Bilanzen auszugliedern. Falls nötig, kann der Staat die Institute aber mit Kapital für die „Bad Bank“ unterstützen und sollte dafür Eigentumsrechte an der „Good Bank“ erhalten. Der Spielraum für rein privatwirtschaftliche Lösungen begrenzt auch die Kosten für den Staat, der nicht allen Banken Hilfe anbieten muss.

Weitere Vorteile: Wenn die dezentralen „Bad Banks“ an die „Good Banks“ angebunden bleiben, ist deren Anreiz geringer, möglichst viele Risikopapiere zu überhöhten Preisen abzugeben. Schließlich fallen Verluste bei der „Bad Bank“ auch auf deren Mutter zurück. Darüber hinaus sollte die Verwaltung und Verwertung der Risikopapiere leichter fallen. Schließlich dürften „die Banken selbst besser als der Staat mit den Risiken ihrer eigenen Geschäfte vertraut sein“, schreiben Joebges und Krieger.

Staatliche Ausgleichsforderungen

Bei dieser Konstruktion kauft der Staat den Banken Problempapiere nicht gegen liquide Mittel ab, sondern räumt dafür langfristige Ansprüche gegen den Bund, so genannte staatliche Ausgleichsforderungen, ein. Die Bilanzen der Banken würden entlastet, ohne dass sich der Staat für den Kauf sofort am Kapitalmarkt verschulden müsste. Nach der Analyse der Finanzmarktexpertinnen stellt dieser Ansatz allerdings keine wirkliche Alternative zur Einrichtung von „Bad Banks“ dar, sondern nur eine alternative Finanzierungsform. Daher halten die Forscherinnen solche Ausgleichsforderungen allenfalls in Kombination mit einem System dezentraler „Bad Banks“ für sinnvoll.

Staatliche Versicherung der Problemaktiva

In diesem Modell, über das die britische Regierung nachdenkt, verkaufen die Banken ihre Risikoaktiva nicht, sondern lassen sie vom Staat gegen einen Ausfall versichern. Dafür erhält der Staat eine Versicherungsgebühr. Die Lösung erscheint attraktiv, weil der Staat nicht sofort einen Kaufpreis zahlen muss, sondern nur im Fall des vorher definierten kritischen Wertverlustes. Angesichts der kaum zu kalkulierenden Ausfallrisiken bei vielen „strukturierten“ Problempapieren bewerten Joebges und Krieger die Konstruktion jedoch als hoch riskant für den Staat, da die staatliche Versicherung eine ungesicherte Wette auf eine überraschend positive Entwicklung darstelle. Das könne mittelfristig sehr teuer werden.

Media Contact

Weitere Informationen:

http://www.boeckler.de/320_94275.html http://www.boeckler.de/pdf/p_imk_pb_02_2009.pdfAlle Nachrichten aus der Kategorie: Studien Analysen

Hier bietet Ihnen der innovations report interessante Studien und Analysen u. a. aus den Bereichen Wirtschaft und Finanzen, Medizin und Pharma, Ökologie und Umwelt, Energie, Kommunikation und Medien, Verkehr, Arbeit, Familie und Freizeit.

Neueste Beiträge

Merkmale des Untergrunds unter dem Thwaites-Gletscher enthüllt

Ein Forschungsteam hat felsige Berge und glattes Terrain unter dem Thwaites-Gletscher in der Westantarktis entdeckt – dem breiteste Gletscher der Erde, der halb so groß wie Deutschland und über 1000…

Wasserabweisende Fasern ohne PFAS

Endlich umweltfreundlich… Regenjacken, Badehosen oder Polsterstoffe: Textilien mit wasserabweisenden Eigenschaften benötigen eine chemische Imprägnierung. Fluor-haltige PFAS-Chemikalien sind zwar wirkungsvoll, schaden aber der Gesundheit und reichern sich in der Umwelt an….

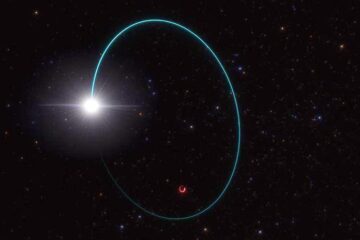

Das massereichste stellare schwarze Loch unserer Galaxie entdeckt

Astronominnen und Astronomen haben das massereichste stellare schwarze Loch identifiziert, das bisher in der Milchstraßengalaxie entdeckt wurde. Entdeckt wurde das schwarze Loch in den Daten der Gaia-Mission der Europäischen Weltraumorganisation,…