Banken und Versicherungen verlieren bis zu 25% ihrer Erträge durch Überalterung

Altersentwicklung in Deutschland führt zum Abschmelzen von 10 Mrd. Euro im Privatkundengeschäft der Banken / Lebensversicherer müssen mit rund 28 Mrd. Euro Rückgang aus Prämieneinnahmen rechnen / Innovative Geschäftsmodelle mit neuen Angeboten und Services gefragt / Andere Länder sind bereits weiter als Deutschland

Die demografische Entwicklung, insbesondere der steigende Altersdurchschnitt der Bevölkerung, wird die Profitabilität von Retailbanken und Versicherungen in Deutschland in den nächsten Jahren erheblich reduzieren. Das ist das Ergebnis einer aktuellen Untersuchung der internationalen Strategie- und Technologieberatung Booz Allen Hamilton. Bereits heute ist jeder dritte Bundesbürger über 55 Jahre alt, 2050 werden sogar 40% in diese Altersgruppe fallen. 65% des Gesamtgeldvermögens in Deutschland befinden sich dann in ihren Händen. Da sich bis dahin jedoch das Verhältnis Rentner zu Erwerbstätigen von heute 1:4 auf 1:2,5 verschlechtert hat, werden die über 55-Jährigen verstärkt von ihren Ersparnissen leben müssen. „Rechnet man zur demografischen Entwicklung noch den Vermögensabbau hinzu, so sinken die Zins- und Provisionsüberschüsse im Privatkundengeschäft der deutschen Banken von 41,6 Mrd. Euro in 2005 kontinuierlich auf rund 35,7 Mrd. Euro in 2030“, prognostiziert Reiner Hoock, Geschäftsführer und Experte für den Bereich Finanzdienstleistungen bei Booz Allen Hamilton. „In 40 Jahren werden sich die Erträge sogar auf insgesamt 31,5 Mrd. Euro verringern, also insgesamt um ein Viertel.“ Die gleiche Entwicklung gilt auch für Versicherer. Allein bei Lebensversicherungen werden die Prämieneinnahmen bis 2050 um 28 Mrd. Euro sinken.

Nachfrage nach klassischen Bankprodukten geht zurück

Durch die Altersentwicklung wird es auch zu einem strukturellen Wandel im deutschen Privatkundengeschäft kommen. Ein Großteil der Bankprodukte wie Kredite für Hausbau und Konsum ist auf jüngere Zielgruppen zugeschnitten. Doch diese schrumpfen, während die Nachfrage nach Altersvorsorge nicht entsprechend stark steigt, um den negativen Effekt auszugleichen. Um ihre Geschäftsgrundlage nicht zu verlieren, müssen sich daher Kreditinstitute und Versicherer auf die Zielgruppe der über 55-Jährigen einstellen – und auf deren verändertes Nachfrageverhalten: Die „neuen Alten“ investieren weniger in Aktien, sie nehmen seltener Hypotheken und Kredite auf, Altersvorsorge und Lebensversicherungen sind bereits abgeschlossen. Außerdem verbleiben die Immobilienwerte länger im Besitz. „Das angesparte Vermögen wird für Konsum genutzt, vor allem für Reisen, Freizeitbeschäftigung und Gesundheit. Die heutige Generation 55+ gibt das Geld lieber aus, als es zu vererben“, so Geschäftsführer Hans Weiss, der die Studie mit initiiert hat.

Zusatzerträge durch neue Geschäftsmodelle

Eine Steigerung der Erträge in der Gruppe der über 55-Jährigen erfordert von den Banken daher ein deutlich besseres Verständnis der Zielgruppe sowie eine Anpassung des Produkt- und Serviceangebots. „Der Markt 55+ verlangt ein ganzheitliches Angebot, das über die rein finanziellen Aspekte hinausgeht. Noch gibt es keine Vorreiter im deutschen Markt – das kann sich aber schnell ändern“, beobachtet Weiss. Auf der klassischen Produktseite ist eine Erweiterung durch noch stärkere Vermögensberatung sowie neue Bank- und Versicherungsprodukte notwendig. „Banken verfügen zudem kaum über Expertise in der Planung des Ruhestandes und bei entsprechenden übergreifenden und weiterführenden Beratungs- und Dienstleistungen. Hier besteht ein großer Innovationsbedarf“ so Hoock. Die Angebotspalette der Banken muss sich von der reinen Finanzdienstleistung zu weiterführendem Beratungsservice („near financial“) und finanzübergreifenden Dienstleistungen („non financial“) vergrößern. Von einer breiteren Masse von Kunden werden zukünftig Lösungen zu Erbe, Schenkungen, Stiftungen, Nachfolgeregelungen, Immobilien und Rente sowie zum strukturierten Vermögensabbau nachgefragt. Neu hinzu kommen finanzfremde Themen wie Pflegeunterstützung, Weiterbildung und Gesundheitsdienste sowie Planung von Freizeitangeboten. Kreditinstitute treten dabei mit Versicherungen, Allfinanzdienstleistern, Fondsmanagern und Vertriebsmanagern in Konkurrenz.

Zielgruppengerechte Ansprache wird immer wichtiger

Auf diese Veränderungen muss sich auch der Vertrieb einstellen. „Dieses Kundensegment braucht Vertriebs- und Betreuungsansätze mit Ansprechpartnern, die sich in die besondere Lebenssituation hineinversetzen können“, fasst Weiss zusammen. Wichtiger werden daher bequeme Zugangsmöglichkeiten zu den Filialen, mobile Berater sowie altersgerechte Telefon- und Internetkommunikation. Denkbar sind beispielsweise spezielle Callcenter nur für ältere Menschen. Auch die Akquisition und Kundenbindung muss stärker auf die Zielgruppe 55+ ausgerichtet werden. Finanzdienstleister stehen damit zusätzlich vor der Herausforderung, ihre Mitarbeiter auf diese Aufgaben umfassend über Schulungen vorzubereiten. „Ältere Kundenberater können sich besser in die Bedürfnisse dieser neuen Klientel hineinversetzen – die Kreditinstitute sollten also gerade auch ihre langjährigen Mitarbeiter fördern“, so Finanzexperte Hoock. Da ältere Kunden außerdem tendenziell loyaler sind als die jüngeren, fallen insgesamt die Akquisitionskosten geringer aus.

Deutschland muss von anderen lernen

Zahlreiche Länder haben die Bedeutung der über 55-Jährigen bereits erkannt und gehen verstärkt auf die Bedürfnisse dieses wachsenden Segmentes ein. Die First National Bank in Südafrika bietet beispielsweise „Senior Finance“-Produkte an, die sich speziell an Kunden dieser Altersgruppe richten und Beratungsleistungen zu Immobilien, Erbschaft und Todesfall einschließen. Zwar orientieren sich auch einige deutsche Versicherer schon in diese Richtung (etwa Barmenia und Volkswohl Bund Versicherungen), doch der Nachholbedarf – gerade auf Bankenseite – ist noch enorm. Beispielsweise wäre es denkbar, den Verkauf von Immobilien auf Leibrente („reverse mortgage“), wie in USA und Australien bereits üblich, auch in Deutschland in das Produktangebot mit aufzunehmen.

Über Booz Allen Hamilton

Mit rund 17.700 Mitarbeitern und Büros auf sechs Kontinenten zählt Booz Allen Hamilton zu den weltweit führenden Strategie- und Technologieberatungen. Das Unternehmen befindet sich im Besitz seiner rund 250 aktiven Partner. Sechs Büros sind im deutschsprachigen Raum: Berlin, Düsseldorf, Frankfurt, München, Wien und Zürich. Im vergangenen Geschäftsjahr belief sich der Umsatz weltweit auf 3,6 Mrd. US$, im deutschsprachigen Raum auf 205 Mio. Euro.

Media Contact

Weitere Informationen:

http://www.boozallen.deAlle Nachrichten aus der Kategorie: Studien Analysen

Hier bietet Ihnen der innovations report interessante Studien und Analysen u. a. aus den Bereichen Wirtschaft und Finanzen, Medizin und Pharma, Ökologie und Umwelt, Energie, Kommunikation und Medien, Verkehr, Arbeit, Familie und Freizeit.

Neueste Beiträge

Merkmale des Untergrunds unter dem Thwaites-Gletscher enthüllt

Ein Forschungsteam hat felsige Berge und glattes Terrain unter dem Thwaites-Gletscher in der Westantarktis entdeckt – dem breiteste Gletscher der Erde, der halb so groß wie Deutschland und über 1000…

Wasserabweisende Fasern ohne PFAS

Endlich umweltfreundlich… Regenjacken, Badehosen oder Polsterstoffe: Textilien mit wasserabweisenden Eigenschaften benötigen eine chemische Imprägnierung. Fluor-haltige PFAS-Chemikalien sind zwar wirkungsvoll, schaden aber der Gesundheit und reichern sich in der Umwelt an….

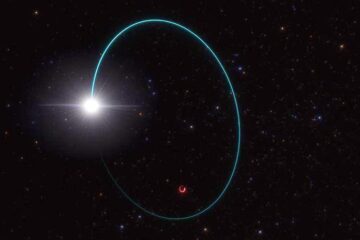

Das massereichste stellare schwarze Loch unserer Galaxie entdeckt

Astronominnen und Astronomen haben das massereichste stellare schwarze Loch identifiziert, das bisher in der Milchstraßengalaxie entdeckt wurde. Entdeckt wurde das schwarze Loch in den Daten der Gaia-Mission der Europäischen Weltraumorganisation,…