Deutsche Börse will 10,276 Millionen neue Aktien ausgeben

- Transaktion soll Übernahme von Clearstream finanzieren

- Hlubek: Deutsche Börse will finanzielle Flexibilität erhöhen

Die Deutsche Börse hat am Mittwoch mitgeteilt, dass sie bis zu 10,276 Mio. neue Aktien in einer Privatplatzierung bei institutionellen Investoren in Europa und den USA platzieren will. Die Aktien stammen aus einer Kapitalerhöhung aus dem genehmigten Kapital unter Ausschluss des Bezugsrechts für die bestehenden Aktionäre.

Nach eigenen Angaben will die Deutsche Börse mit der Transaktion einen Teil des Kaufpreises für die Übernahme der verbleibenden 50 Prozent von Clearstream International finanzieren. Gleichzeitig behält die Deutsche Börse so ihre finanzielle Flexibilität, um auch zukünftig Chancen für externes Wachstum auf allen Stufen der Wertschöpfungskette nutzen zu können. Die Deutsche Börse bietet heute Dienstleistungen vom Handel über Clearing bis hin zur Abwicklung sowie in den Bereichen IT und Information Products an.

Der Finanzvorstand der Deutschen Börse Mathias Hlubek sagte: „In dem Maß, in dem unsere Produkt- und Dienstleistungspalette seit dem Börsengang gewachsen ist, ist auch die Art und Zahl der Optionen für externes Wachstum gestiegen. Vor diesem Hintergrund wollen wir unsere finanzielle Flexibilität erhöhen, damit wir zu jeder Zeit alle Möglichkeiten nutzen können, den Wert der Deutschen Börse zu steigern.“

Im Rahmen der Clearstream-Übernahme hat die Deutsche Börse Bargeld oder bis zu acht Millionen eigene Aktien angeboten; das Angebot bewertet den fünfzigprozentigen Anteil an Clearstream mit 1,6 Mrd. Euro und die verbleibenden Vermögenswerte mit 0,14 Mrd. Euro. Zur Zeit besteht Nachfrage nach Aktien der Deutschen Börse im Gegenwert von rund 180 Mio. Euro, was beim aktuellen Schlusskurs der Aktie vom Mittwoch rund 3,8 Mio. Aktien entspricht. Der verbleibende Kaufpreis soll aus vorhandenen Barmitteln und dem Ertrag der Privatplatzierung gezahlt werden, so dass nur ein kleiner Betrag auf die Fremdfinanzierung entfallen würde. Durch den mit der Kapitalerhöhung verbundenen Zufluss des Emissionserlöses wird eine Fremdkapitalaufnahme nur in geringem Umfang erforderlich, so dass sich die finanzielle Flexibilität der Deutsche Börse AG erhöht. Die Deutsche Bank ist alleiniger Bookrunner der Transaktion.

Media Contact

Weitere Informationen:

http://www.media-relations.deutsche-boerse.comAlle Nachrichten aus der Kategorie: Wirtschaft Finanzen

Aktuelle und interessante Meldungen und Entwicklungen aus dem Bereich der Wirtschaftswissenschaften finden Sie hier zusammengefasst.

Unter anderem bietet Ihnen der innovations-report Berichte aus den Teilbereichen: Aktienmärkte, Konsumklima, Arbeitsmarktpolitik, Rentenmarkt, Außenhandel, Zinstrends, Börsenberichte und Konjunkturaussichten.

Neueste Beiträge

Merkmale des Untergrunds unter dem Thwaites-Gletscher enthüllt

Ein Forschungsteam hat felsige Berge und glattes Terrain unter dem Thwaites-Gletscher in der Westantarktis entdeckt – dem breiteste Gletscher der Erde, der halb so groß wie Deutschland und über 1000…

Wasserabweisende Fasern ohne PFAS

Endlich umweltfreundlich… Regenjacken, Badehosen oder Polsterstoffe: Textilien mit wasserabweisenden Eigenschaften benötigen eine chemische Imprägnierung. Fluor-haltige PFAS-Chemikalien sind zwar wirkungsvoll, schaden aber der Gesundheit und reichern sich in der Umwelt an….

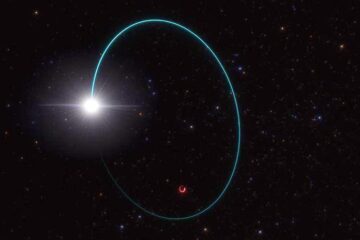

Das massereichste stellare schwarze Loch unserer Galaxie entdeckt

Astronominnen und Astronomen haben das massereichste stellare schwarze Loch identifiziert, das bisher in der Milchstraßengalaxie entdeckt wurde. Entdeckt wurde das schwarze Loch in den Daten der Gaia-Mission der Europäischen Weltraumorganisation,…